2021.07.17. 07:32

Dunaferr: A szárnyaló acélpiacot nem tudja kihasználni

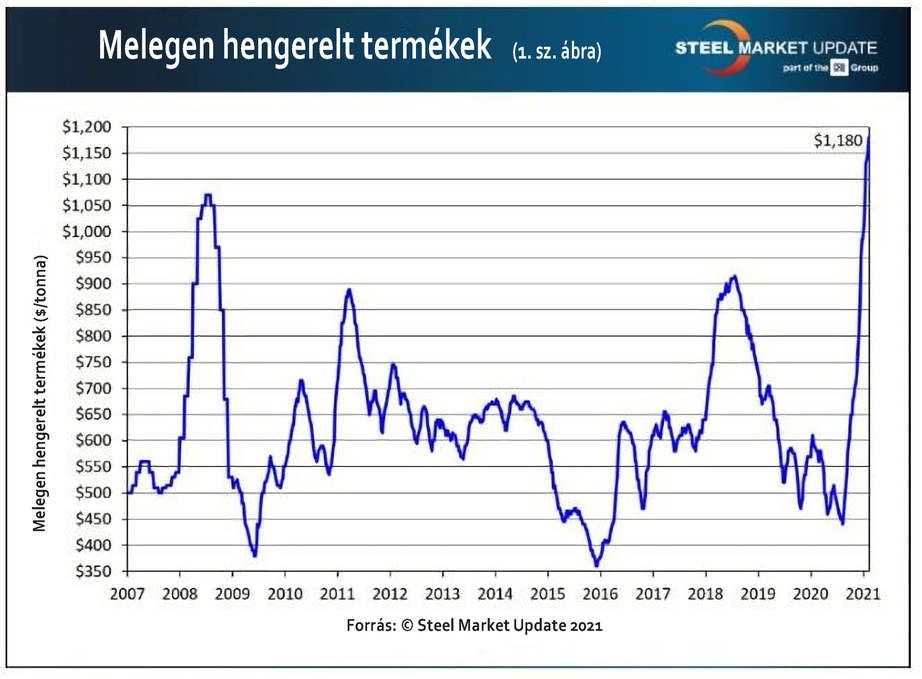

Piaci és acélfelhasználói forrásokból származó információk alapján az elmúlt hetekben 50 euróval (cca. 60 dollárral) növekedett hetente az alapterméknek tekinthető melegen hengerelt tekercs tonnánkénti ára. Az illusztrációként használt diagram árai egy korábbi állapotot tükröznek, mára a tavalyi időszak két és félszeresénél tartanak. Cikkünkben ennek a hihetetlen drágulásnak a hátterét tárjuk fel acélipari szakembereink segítségével, kitekintéssel a Dunaferre, azaz miért nem tud lépést tartani ezzel a hazai acélipari cég.

A Dunaferr nem tudja kihasználni az eddig soha nem tapasztalt acélpiaci árrobbanás kínálta lehetőségeket

Fotó: DH-archív

Alapvetően a 2019-es világgazdasági lassulás, valamint a Covid-járvány együttes hatásának tulajdonítható a világon, így Európában és hazánkban is mutatkozó – elsősorban a hiánygazdaságokra jellemző – hirtelen acélipari áremelkedés és áruhiány. Az 1. ábrán a bevezetőben megemlített melegen hengerelt termékek világpiaci árának alakulása látható 2007-től napjainkig.

Soha nem látott áremelkedés

Az első diagram adataiból egyértelműen megállapítható, hogy a jelenlegi árszínvonalhoz hasonló acélár-növekedés egyedül a 2008-as világgazdasági válság előtt alakult ki, ahol az építőiparba mesterségesen bepumpált pénzmennyiség hatására addig soha nem látott mértékű áremelkedés következett be. Meg kell említeni, hogy napjainkra a globálisan felhasznált közel 1,9 milliárd tonna acél több mint fele az építőiparban kerül felhasználásra. A bankpiaci válság hatására 2009-re soha nem látott gyorsasággal csökkentek az acélpiaci árak, amelynek súlyos következménye volt a nem megfelelően gazdálkodó acélgyártók esetében. Az ezt követő időszakot az acélipari termékárakra jellemző hullámzás jellemezte, amíg elérkeztünk 2019-ig.

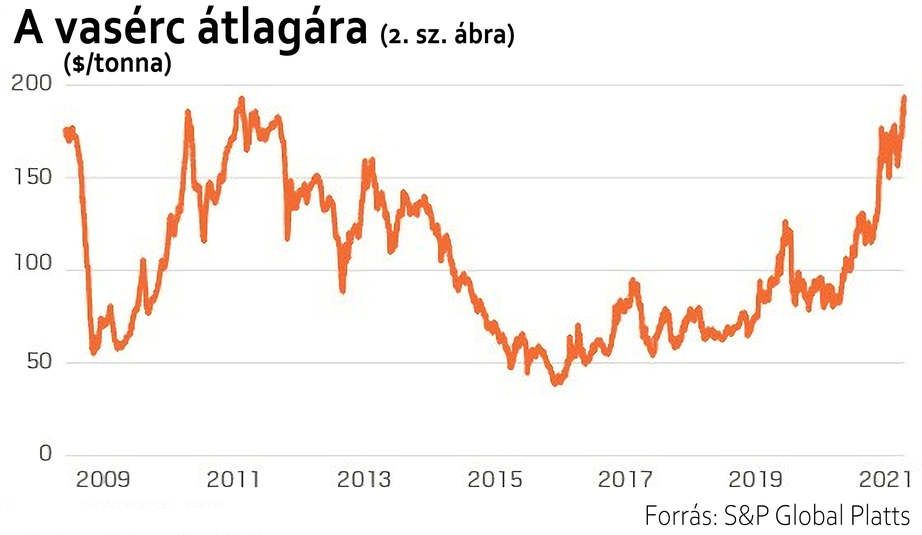

A történések megértéséhez fontos 2. ábra az acélgyártáshoz szükséges egyik legfontosabb nyersanyag, a vasérc árindexét mutatja. Ez többé-kevésbé követi a világpiaci acélárak hullámzását, azonban 2019-ben nem ez következett be.

A vasércbánya-vállalatok száma jóval kevesebb, mint a vasércet felhasználó acélgyártóké, ugyanakkor méretük sokszorosa a legnagyobb acélipari vállalatoknak. Így a bányák tulajdonosai jelentős alkupozícióban vannak az acélgyártó-vállalatokkal szemben. Néhány bányabaleset, bányabezárás, vagy természeti csapás alapvetően tudja befolyásolni a vasérc árát. 2019-ben azt láthattuk, hogy a világgazdasági lassulás hatására az acéltermékek iránti kereslet csökkent, aminek következtében az árak és a termelt mennyiség is mérséklődött. Ugyanakkor a vasércbánya-vállatok minimálisan vagy egyáltalán nem csökkentették a vasérc árát, aminek hatására az acélgyártó-vállalatok veszteségeket mutattak ki 2019-ben. Ki kevesebbet, ki többet attól függően, hogy a menedzsment milyen módon tudta kezelni az acélipari árak mélyrepülését.

Európai válságkezelés

Ebben az időszakban lehetett hallani arról, hogy Európában a ThyssenKrupp acélgyártási divíziója eladósorba került, a kassai U. S. Steel csökkenti a termelését és a céget eladásra kínálja, valamint az ArcelorMittal lengyelországi üzemeiben struktúraváltás következik be: acélgyártó-kapacitásokat szüntet meg. Ezen európai intézkedések természetesen nemcsak az acélpiaci árakkal vannak összefüggésben, hanem a napjainkban az Európai Bizottság által elfogadott zöld átalakulás – CO2-kibocsátás csökkentése – is jelentős költségeket ró az acélipari vállalatok nyakába, amelynek kigazdálkodása – a CO2-kvótaárak növekedésével – egyre nehezebben valósítható meg. Ezek a folyamatok abba az irányba kényszerítik az acélipari vállalatokat, hogy olyan beruházásokat – esetleg technológiaváltást – valósítsanak meg, ahol a CO2-kibocsátás mértékét drasztikusan csökkenteni tudják. Ezen kérdéskör részletezése egy külön cikket érdemel, de egy biztos, a Covid-járvány hatására az acélipar átalakulása – karbonmentesítése – fel fog gyorsulni.

A Covid-járvány hatása

Ebbe az európai piaci környezetbe csapódott bele a Covid hatása 2020 márciusától, aminek következtében a feldolgozóipar és ezzel együtt a logisztikai szolgáltatások leálltak, így az acélgyártó-vállalatok is kisebb mértékben ugyan, de csökkentették a termelt acélmennyiséget. Mivel Kína, mint a világ legnagyobb acélgyártója és -felhasználója a szigorú lezárások hatására 2020 tavaszára lényegében már túl volt a járvány nehezén, így ott a gazdaság és így az acélipar is csak kismértékben esett vissza, sőt ahogy azt a vasércárak is mutatják, lényegében a vasérc ára a folyamatos kereslet hatására még nőtt is.

Európa 2020. III. negyedévére kecmergett ki a Covid első sokkjából, és a gazdaság újraindulásának hatására megjelent a növekvő acéligény.

Ugyanakkor a 2019-es évben és a Covid hatására bekövetkező acélgyártói kapacitásleépítés a hirtelen megjelenő acéligénnyel nem tudott lépést tartani. Az árak elkezdtek emelkedni, majd a Covid 2. és 3. hullámának hatására a logisztikai láncban komoly késedelmek merültek fel, így a nyersanyagok (vasérc) elérhetőségei is egyre komolyabb problémákat okoztak. A koronavírus indiai mutánsa miatt a tengeri szállítás sebessége drasztikusan lecsökkent (a hajók legénységének egyharmada indiai), ami az importált alapanyagok elérhetőségét is drasztikus mértékben csökkentette. (Emlékeztetőül: az EU 150 Mt/év termeléséhez kb. 25 Mt/év import acélbehozatal tartozik – a szerk.) Az acélkereskedők pedig látva a feldolgozóipar gyors felfutását, valamint a felmerülő acélhiányt, egyre nagyobb mértékben növelték a raktárkészleteiket, hogy az ügyfeleik igényét minden körülmények között ki tudják elégíteni. Ez pedig még nagyobb áremelkedéshez és acéláruhiányhoz vezetett. Az acéltermékekből jelentős mértékű hiány van és lesz év végéig, ami különösen igaz a közép-európai térségre, amelyhez a hazai Dunaferr vergődése is hozzátesz.

A Dunaferr nem él(t) a lehetőséggel

A Dunaferr privatizációja (2004) az új ukrán tulajdonosok számára a lehető legjobbkor következett be, mivel a 2008-as gazdasági válság előtt – a korábban említett, eddig soha nem látott nagyságú acélpiaci termékárak hatására – extraprofitra tettek szert. Négy év alatt több mint 100 Mrd Ft profitot kaptak – jelentős befektetések nélkül – a cég 440 millió forintért történő megvásárlásának ellenében. (Nyilván volt ezen kívül egy tőkeemelés is. – a szerk.) Az ukrán ISD csoport a főként Donbass régióban történő hatalmas acélipari fejlesztéseire felvett hiteleket nem tudta fizetni, így kénytelen volt az orosz Vnyesekonombanknak átadni az 50%-os részvénypakettet, amely azóta is – az ukránok által kidolgozott offshore háttércégeken keresztül – a legnagyobb tulajdonosa a cégnek.

Mindenesetre az ukránokat követően az új menedzsment elkezdte az öncélú létszámleépítést, amihez semmiféle strukturális átalakulás, vagy stratégia irányelv nem társult. A korábban kialakult elavult termékstruktúrát változatlanul hagyva, az eladásokat a magyar piac helyett a külpiacok felé irányítva, az elmúlt 10 évben egyetlen jelentős előremutató fejlesztés nélkül, lényegében egy céltalan sodródás következett be a vállalat életében.

A Dunaferr eddigi működése során alapozni tudott a nagyon elkötelezett szakemberállományára, amelynek segítségével eddig mindig átlendült a sokszor nagyon komoly gazdasági problémákon is. A vezetés azonban tudatosan szétverte a cégen belüli szakmai szövetet, annak érdekében, hogy a hatalmát konzerválni tudja. Ennek következményeként egymással versengő hatalmi centrumok alakultak ki, és ahelyett, hogy egy irányba tolnák a szekeret, a Dunaferr erőforrásait szétforgácsolták.

És ebbe a – bocsánat a kifejezésért – lezüllött állapotú Dunaferrbe érkezett meg 2020 márciusában a Covid-járvány. A menedzsmentképesség teljes hiánya mutatkozott meg a vírus kezelésében is. (Elég, ha csak arra gondolunk, amikor a szakszervezeteknek küldött anyagban a munkavállalók bizonyos feltételek elfogadása esetén hátrébb sorolódhatnak az esetleges létszámleépítések esetén. – a szerk.)

2020. III. és IV. negyedévében a Covid hatására kezdetben valóban bekövetkezett az árak kismértékű korrekciója, azonban a IV. negyedévtől a fentebb említett világ és európai acélpiaci tényezők hatására az acélárak kilőttek.

Fotó: DH-archív

Kockázatok és mellékhatások

A Dunaferr viszont ezt a piaci ralit nem tudta vagy – egyes elemzők szerint – nem akarta kihasználni, amelynek okai előttünk ismeretlenek. Érthetetlen döntések történtek a menedzsment részéről, amelyben ingatlanértékesítések, fontos és a napi működéshez szükséges karbantartási alkatrészek eladása mellett, az engedményezési konstrukció bevezetése és bérmunkázás következett be, amely köztudottan a legkevésbé jövedelmező gyártási metodika. A beszállítókkal szembeni tartozások folyamatosan nőttek, így lényegében a beszállítók finanszírozták/finanszírozzák a Dunaferrt. A vállalat a pénzt viszont ahelyett, hogy a termelés növeléséhez szükséges anyagok vásárlására, vagy a törvényes működéshez szükséges CO2-kvóták vásárlására költötte volna, lényegében felélte. Így jutottunk el addig a pontig, hogy a Dunaferr 2021-ben a csúcsot jelentő acélpiaci árak mellett 25–50% közötti kapacitás-kihasználtság mellett dolgozik, a munkavállalói folyamatosan hagyják el a céget, illetve ideiglenes vagyonfelügyelő is bekapcsolódott a törvényes működés fenntartása érdekében. (Úgy tudjuk, hogy ez a szakasz pár napja lezárult – a szerk.) Ezek után ott az óriási kérdőjel, amely a Dunaferr további működésére vonatkozik, és a cikk szerzőjében is kérdéseket fogalmaz meg, mint például:

– Hogyan lehetséges az, hogy egy ekkora múlttal rendelkező cég az acélárupiacon eddig soha nem látott mértékű árak mellett nem akar, vagy nem tud termelni?

– Hogyan lehetséges az, hogy néhány, a városhoz nem kötődő idegen teljesen tönkretesz egy egész várost éltető vállalatot?

A kérdésekre a válaszok adottak, „már csak néhányat kell aludnunk” azért, hogy megtudjuk.